Notre métier est de vous conseiller sur les meilleures solutions d’investissements adaptées à vos besoins spécifiques et de sélectionner pour chacun de nos clients la meilleure assurance vie luxembourgeoise.

Quel est le rendement attendu de l’assurance vie au Luxembourg ?

Au-delà de la sélection de compagnies d’assurances, nous accompagnons également nos clients sur la gestion financière au sein de l’assurance-vie luxembourgeoise sélectionnée avec soins. Nous recherchons pour nos clients le meilleur rendement adapté à chaque profil de gestion (Prudent, Équilibré, Dynamique & Offensif), tout en limitant la prise de risque. Nous faisons également en sorte de proposer une allocation qui reste relativement liquide en cas de besoin de la part de nos clients afin de financer d’autres projets.

En moyenne, l’assurance vie Luxembourgeoise a un rendement brut de frais de 4 à 9 % par an sur les profils prudent et équilibré.

Nous obtenons ces rendements principalement en utilisant des ETF pour minimiser les frais de supports. Nous aimons particulièrement les ETF Buffer de First Trust permettant une garantie partielle en capital suivant les performances de la bourse sur une année glissante.

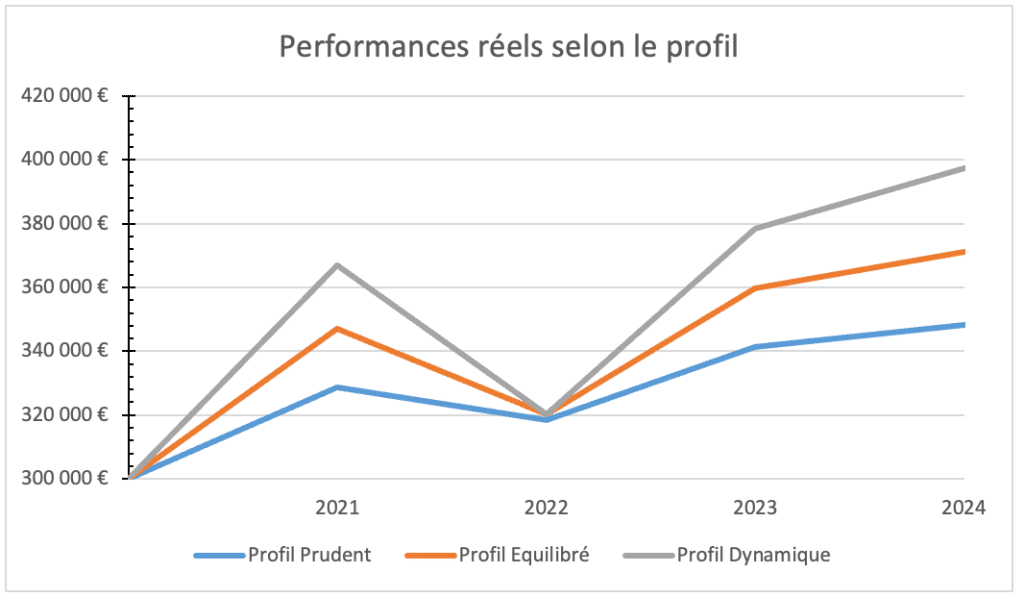

Bien sûr, il est possible d’atteindre un rendement supérieur sur les profils plus dynamiques. Voici une moyenne des rendements annualisés des contrats d’assurance-vie luxembourgeois que nous gérons :

- Rendement Profil prudent : 4,5% – notre objectif est d’avoir un rendement légèrement supérieur au Fonds Euros avec un risque de perte en capital inexistant ou très faible.

- Rendement Profil équilibré : 7% – avec un risque de perte en capital toujours limité mais avec une part non liquide légèrement supérieur à un profil prudent.

- Rendement Profil dynamique & offensif : 9,4% pour un profil dynamique et au-dessus de 12% pour un profil offensif – pour ces allocations, la part d’actif à liquidité réduite est plus importante et le risque de perte en capital plus élevé ce qui explique les rendements plus élevés.

Bien sûr, ces performances sont nets de frais et les performances passées ne préjugent pas des performances futures. Les investissements sur un contrat d’assurance-vie doivent s’apprécier sur un horizon de placement d’au moins 5 ans car il peut y avoir des années de hausses mais également des années de baisses. Notre objectif est donc d’avoir un rendement annualisé sur 5 ans qui se rapproche au maximum de notre moyenne décrite plus haut.

Pour information, afin de doubler votre capital sur une période de 10 ans, il faut avoir un rendement annualisé de 7,18%. Tel est notre objectif pour un profil équilibré.

Afin d’atteindre un rendement optimal, notre cabinet vous propose une sélection totalement personnelle et indépendante des fonds à investir au sein de grandes banques privées. Nous faisons également appel aux meilleures sociétés de gestion telles que : BlackRock, Rothschild, Pictet, Fidelity, Amundi, …

Notre indépendance à un groupe nous permet vraiment d’avoir une architecture ouverte et donc de choisir une allocation réellement basée sur nos convictions et notre analyse aussi bien macro-économique que micro-économique.

De plus, l’assurance-vie luxembourgeoise nous octroie également l’accès à des solutions de Private Equity qui ne sont pas, ou très rarement, proposées par les contrats d’assurance-vie français.

Cette étape de sélection dans votre investissement est cruciale, car le rendement de votre portefeuille va dépendre de la performance des différents fonds que nous choisissons ensemble.

Qu’est-ce que l’assurance vie luxembourgeoise ?

L’assurance-vie Luxembourgeoise est une enveloppe de placement présentant une grande souplesse. Avec Épargne Plurielle, le choix des supports de placement est presque illimité. Concernant les compagnies, nous travaillons souvent avec Afi Esca Luxembourg, Lombard International, Wealins ou Vitis Life.

Le principal atout du Grand-Duché réside dans sa stabilité politique, économique et sociale. L’assurance-vie Luxembourgeoise a su s’imposer grâce à 3 dispositifs :

- Le

Triangle de Sécurité: au Luxembourg, il y a une séparation totale des actifs des épargnants et des actifs propres de la compagnie d’assurance. Ils sont déposés dans les livres d’une banque dépositaire agréée par le Commissariat aux Assurances. - Le Super Privilège : grâce à ce statut, vous êtes considéré comme un créancier de 1er rang. En cas de faillite ou de défaut de l’assureur, vous êtes prioritaire pour recouvrer votre capital.

- Garantie de dépôts illimitée : Au Luxembourg, il n’y a pas de limite en cas de faillite de votre assureur. En France, votre épargne est garantie dans la limite de 70 000 € par assuré et par compagnie d’assurance.

Le succès de l’assurance-vie luxembourgeoise n’est pas négligeable, à ce jour, plus de 50% des souscripteurs sont français. De plus, celle-ci est fiscalement neutre, elle applique la fiscalité du pays de résidence du souscripteur. Ce dispositif renforce l’attrait du placement auprès des épargnants expatriés.

L’assurance-vie Luxembourgeoise, une souplesse exceptionnelle

Au sein de l’assurance-vie Luxembourgeoise, vous avez la possibilité d’investir sur des valeurs libellées dans de nombreuses devises étrangères (Euro, Francs Suisse, Dollars, etc) afin de diversifier votre patrimoine. De plus, grâce aux fonds dédiés (FID, FAS, FIC) vous avez accès au Private Equity, aux titres vifs et à de l’immobilier non-côté.

Conclusion :

L’assurance vie Luxembourgeoise offre une sécurité et une flexibilité remarquable, avec une séparation des actifs, une priorité de recouvrement en cas de faillite et une garantie de dépôts illimitée. De nombreux épargnants se tournent vers cet investissement de par son attractivité fiscale et sa souplesse d’investissement. Avec un rendement entre 4 et 9 % par an pour les profils prudents et équilibrés, l’assurance-vie Luxembourgeoise reste le placement préféré des Français.

Le cabinet Épargne Plurielle s’engage à vous accompagner dans la sélection et la gestion des fonds afin d’optimiser au maximum vos performances à long terme.