Le contrat d’assurance-vie luxembourgeois plaît pour sa grande flexibilité qui permet d’utiliser une large gamme de supports, dans le respect des critères d’éligibilité du régulateur.

Les investissements sont plus individualisés qu’en France ou dans d’autres pays sur la base d’une allocation d’actifs proportionnelle au profil de chaque client, classé en catégories A, B, C ou D sur la base de son niveau de revenus, de patrimoine et de son expérience financière, en vue d’identifier le niveau de risque dont il peut accepter d’en assumer les conséquences.

L'assurance-vie au Luxembourg se distingue par de nombreux atouts qui en font une solution privilégiée pour la gestion patrimoniale et la protection financière.

L’assurance-vie luxembourgeoise se distingue comme un outil efficace de gestion patrimoniale. Elle combine une grande flexibilité dans la désignation et la modification des bénéficiaires, une protection renforcée grâce au mécanisme du triangle de sécurité, et un environnement fiscal stable et attractif.

Ce cadre s’appuie sur des conventions internationales visant à éviter la double imposition.

Par ailleurs, elle offre une neutralité fiscale appréciable : en cas de rachat, seule la fiscalité du pays de résidence du souscripteur s’applique.

Enfin, les actifs investis dans ce produit bénéficient d’une protection juridique contre les créanciers, c’est une solution sécurisante et performante pour conjuguer transmission du patrimoine familial et optimisation de ses investissements.

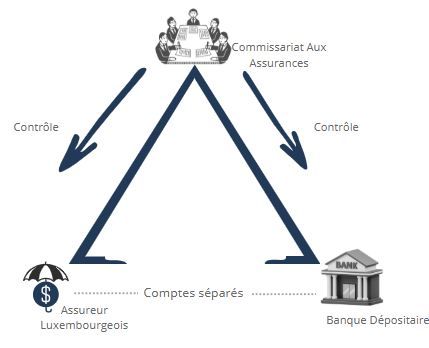

Au Luxembourg, l’assurance-vie bénéficie d’un cadre juridique particulièrement protecteur. En cas de faillite de l’assureur, les avoirs des souscripteurs sont isolés des fonds propres et donc hors de portée des créanciers. Cette sécurité est renforcée par le système du triangle de sécurité, unique en Europe : les actifs sont déposés auprès d’une banque indépendante, sous le contrôle du Commissariat aux Assurances.

Les contrats luxembourgeois offrent aussi un super privilège aux souscripteurs, leur garantissant un accès prioritaire à leurs fonds. Certains contrats vont encore plus loin avec une ségrégation des actifs par client, renforçant la protection individuelle.

Enfin, la possibilité d’investir dans plusieurs devises permet de diversifier les risques, notamment liés aux taux de change. Tout cela fait du Luxembourg un cadre reconnu pour sa stabilité et sa sécurité à long terme.

Les contrats d’assurance-vie luxembourgeois sont réputés pour leur souplesse et la diversité des supports proposés. Mais cette richesse peut parfois rendre le contrat technique à appréhender, notamment sur le plan juridique et en matière de gestion.

À noter : les assureurs luxembourgeois travaillent activement pour élargir leur offre et devenir plus compétitifs sur ce segment.

Les contrats luxembourgeois offrent plusieurs formules adaptées aux profils d’investisseurs :

Chaque investisseur n’est pas obligé de choisir d’emblée un Fonds Interne Dédié (FID) ou un Fonds d’Assurance Spécialisé (FAS). Selon son profil et ses besoins, la gestion libre peut parfaitement être une offre appropriée. Elle présente d’ailleurs un avantage non négligeable, elle est accessible à partir de 15 000€, un seuil beaucoup plus abordable pour de nombreux investisseurs.

Mais le FID et le FAS apportent des bénéfices complémentaires très intéressants. Le Fonds Interne Dédié répond à une gestion structurée, avec une double supervision de la banque dépositaire et de l’Asset Manager. Ce cadre garantit une rigueur dans la gestion, un contrôle des risques fort, gage de sécurité et de transparence.

De son côté, le Fond d’Assurance Spécialisé mélange souplesse de la gestion libre et liberté totale dans la sélection des supports.

Ces deux véhicules d’investissement permettent également d’accéder à un plus large éventail d’actifs, parmi lesquels le Private Equity, qui est l’illustration parfaite de la capacité de ces solutions à intégrer des opportunités d’investissement offrant une plus-value (telle que celle-là clairement conseillée avec un expert). Enfin, cette enveloppe permet aussi de bénéficier du levier fourni par le Crédit Lombard, élargissant encore le champ des solutions.

Cependant, il est essentiel de prendre en compte certains aspects négatifs. Le montant d'entrée pour le FID ou le FAS est souvent élevé, généralement fixé à 250 000€, ce qui peut constituer une barrière pour beaucoup.

En conclusion, bien que le FID et le FAS offrent des avantages significatifs en termes de contrôle, d'expertise, de personnalisation et d'accès à une large gamme d'actifs, la gestion libre reste une option valable pour de nombreux investisseurs, notamment ceux qui recherchent une plus grande flexibilité et un accès à des investissements avec un capital initial moindre. Chaque investisseur doit donc évaluer ses propres besoins et objectifs avec son conseiller avant de faire un choix pertinent.

En tant que support de placement à capital garanti, le fonds euros est l’élément majeur avec des bases sécurisées. La construction prudente du fonds euros, investi à plus de 75% en obligations d’État et d’entreprises de premier ordre, ce qui assure une rémunération stable, bien que modérée.

Pour booster le rendement, ils permettent en plus un faible quota d’actifs immobiliers et d’actions, de sorte que la performance se trouve optimisée, sans que la sécurité du capital à l’érigé de l’épargnant n’en souffre.

En outre, sur le marché luxembourgeois, il existe un fonds euros dits "à potentiel", comme celui proposé par AFI ESCA Luxembourg. Ce fonds présente un avantage déterminant, il n’est pas réassuré en France, ce qui le rend totalement exonéré des mécanismes de blocage prévus par la loi Sapin 2.

Il est donc essentiel de prêter une grande attention aux propositions disponibles. En effet, une majorité de fonds euros commercialisés via des contrats luxembourgeois est en réalité réassurée en France, les soumettant de fait à la loi Sapin 2. AFI ESCA Luxembourg se distingue en étant à ce jour le seul assureur luxembourgeois à proposer un fonds euro véritablement indépendant de la réglementation française.

Pour optimiser leur épargne, les épargnants peuvent se tourner vers les unités de compte offrant l’avantage d’une indispensable diversification et d’une souplesse certaine selon leur profil :

Une bonne diversification contribue à une meilleure maîtrise des risques et à une contribution à une amélioration des perspectives de performance.

Autre solution ayant son intérêt : la SCPI au sein d'un contrat d'assurance-vie. Elle retient les avantages de l’immobilier considéré comme valeur refuge et de l’assurance-vie, avec au moins une fiscalité plus douce sur les revenus locatifs. À la différence de l’investissement immobilier direct, les SCPI en assurance-vie échappent aux prélèvements sociaux ordinairement appliqués. De plus, elles garantissent un rendement du facteur de l’ordre de 4 à 6% en moyenne tout en groupant les risques via un portefeuille immobilier diversifié.

L’assurance-vie luxembourgeoise est l’alternative d’un véritable produit d’épargne patrimonial.

Souple, bénéficiant d’une sécurité juridique sans égale, elle se veut fiscalement avantageuse, en adéquation avec votre profil et s’ajuste à votre besoin.

Que ce soit pour diversifier vos placements, optimiser votre succession, ou sécuriser votre capital à long terme, ce produit haut de gamme est la solution sur mesure, à la portée de toute personne souhaitant investir à partir de 15 000€ en gestion libre.

Chez EPARGNE PLURIELLE, nous mettons en place un accompagnement scientifique approprié pour construire avec vous une allocation pertinente et performante, à l’écoute de votre projet et de vos interrogations.

Nous vous invitons à nous contacter pour bénéficier dès à présent d’une aide personnalisée à la réinvention de votre patrimoine.

Bilan patrimonial gratuit

Stratégie patrimoniale adaptée à vos objectifs

Mise en place et suivi de vos investissements